El régimen simple de tributación fue creado por la Ley 1943 de 2018 para reducir las cargas formales y sustanciales, e impulsar la formalidad de personas naturales y jurídicas que optaran por el mismo.

La nueva reforma tributaria, Ley 2010 de 2019, introdujo ciertos cambios en torno a este tema.

El impuesto unificado bajo el régimen simple de tributación –SIMPLE–, creado por el artículo 66 de la Ley 1943 de 2018, mediante el cual fueron modificados los artículos 903 al 916 del Estatuto Tributario –ET–, surgió con el propósito de reducir las cargas formales y sustanciales, impulsar la formalidad y simplificar el cumplimiento de las obligaciones tributarias de aquellos contribuyentes que voluntariamente optaran por acogerse al mismo.

Sin embargo, luego de que la Sentencia C-481 de 2019 declarara inexequible la totalidad de la Ley 1943 de 2018, el Gobierno nacional presentó la nueva reforma tributaria, Ley de crecimiento económico 2010 de 2019, mediante la cual se retomó la mayoría de las normas creadas por la Ley de financiamiento, entre ellas, las disposiciones que rigen el SIMPLE.

Dicha ley efectuó ciertas modificaciones a las normas inicialmente establecidas, realizando algunos ajustes en cuanto a los plazos para inscribirse a este régimen por el 2020, las tarifas aplicables a los profesionales independientes y el término para adoptar el sistema de facturación electrónica, entre otros, los cuales abordaremos a continuación:

Impuestos que se integran al impuesto unificado bajo el SIMPLE

La anterior versión del artículo 907 del ET, modificado por el artículo 66 de la Ley 1943 de 2018, señalaba que el impuesto unificado bajo el régimen simple integraba el impuesto sobre la renta, el impuesto al consumo –INC– en el expendio de comidas y bebidas, el IVA para tiendas pequeñas y minimercados del numeral 1 del artículo 908 del ET y el impuesto de industria y comercio consolidado.

Sin embargo, la nueva versión del artículo 907 del ET, modificado por el artículo 74 de la Ley 2010 de 2019, establece que se encuentran integrados al impuesto unificado el impuesto de renta: el INC para el expendio de comidas y bebidas, y el impuesto de industria y comercio consolidado, dejando por fuera el IVA para los contribuyentes del grupo 1 del artículo 908 del ET.

Lo anterior, como consecuencia de la modificación efectuada al parágrafo 4 del artículo 437 del ET, en el que se indica que las personas naturales y jurídicas contribuyentes del régimen simple que únicamente obtengan ingresos por las actividades del numeral 1 del artículo 908 del ET (tiendas pequeñas, minimercados, micromercados y peluquerías) podrán operar como no responsables del IVA, lo cual significa que no generará IVA en sus ventas, dejando este impuesto como mayor valor de sus costos o gastos.

Esta disposición contradice lo establecido en el inciso primero del artículo 915 del ET, en el cual se indica que todos los contribuyentes que se inscriban en el régimen simple, cuando vendan bienes o servicios gravados, deberán operar como responsables del IVA .

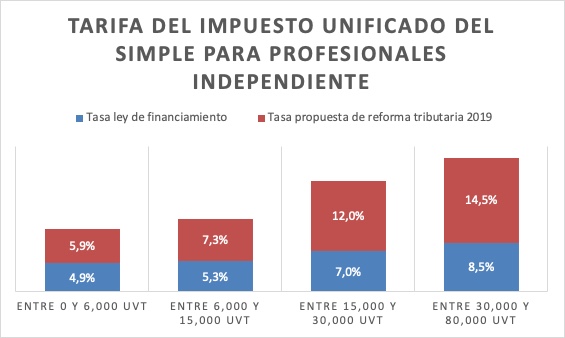

Tarifas aplicables a los profesionales independientes

La versión del numeral 3 del artículo 908 del ET, modificado por el artículo 66 de la Ley 1943 de 2018, señalaba que los contribuyentes que percibieran ingresos por la prestación de servicios profesionales de consultoría y científicos, en los que predominara el factor intelectual sobre la materia, incluidos los servicios de profesiones liberales, estarían gravados con las siguientes tarifas:

| Ingresos brutos anuales | Tarifa SIMPLE consolidada | |

| Igual o superior (UVT) | Inferior (UVT) | |

| 0 | 6.000 | 4,9 % |

| 6.000 | 15.000 | 5,3 % |

| 15.000 | 30.000 | 7,0 % |

| 30.000 | 80.000 | 8,5 % |

Así pues, el artículo 74 de la Ley 2010 de 2019 modifico el numeral 3 del artículo 908 del ET para establecer que ahora las tarifas aplicables a este tipo de contribuyentes son:

| Ingresos brutos anuales | Tarifa SIMPLE consolidada | |

| Igual o superior (UVT) | Inferior (UVT) | |

| 0 | 6.000 | 5,9 % |

| 6.000 | 15.000 | 7,3 % |

| 15.000 | 30.000 | 12 % |

| 30.000 | 80.000 | 14,5 % |

Lo anterior evidencia un incremento significativo en las tarifas aplicables a los profesionales independientes que decidan tributar bajo el régimen simple, incrementándose su impuesto a cargo.

Inscripción al régimen simple por el 2020

“únicamente por el 2020 quienes cumplan con los requisitos para pertenecer al SIMPLE podrán realizar la inscripción hasta el 31 de julio del año en cuestión”

El parágrafo transitorio 1 del artículo 909 del ET, luego de ser modificado por la Ley 2010 de 2019, indica que únicamente por el 2020 quienes cumplan con los requisitos para pertenecer al SIMPLE podrán realizar la inscripción hasta el 31 de julio del año en cuestión, y para subsanar el pago de los anticipos bimestrales correspondientes a los bimestres anteriores deberá incluir los ingresos en el primer recibo electrónico de pago (formulario 2593), sin que se causen sanciones o intereses.

Plazo para adoptar la factura electrónica

De acuerdo con el parágrafo del artículo 915 del ET, los nuevos contribuyentes que decidan pertenecer al SIMPLE deberán adoptar el sistema de facturación electrónica dentro de los dos (2) meses siguientes a la inscripción en el RUT.

Recordemos que la anterior versión del artículo 915 del ET contenía un parágrafo transitorio en el cual se establecía que los contribuyentes del SIMPLE tenían plazo para expedir factura electrónica hasta el 31 de agosto de 2019.

Sin embargo, a través de la Resolución 000058 de septiembre 13 de 2019 se amplió dicho plazo hasta el 18 de noviembre de 2019; pero no puede perderse de vista que actualmente se encuentra en trámite legislativo un proyecto de decreto del Ministerio de Hacienda según el cual el nuevo plazo para que los contribuyentes inscritos en el régimen simple realicen la implementación de la factura electrónica, sería el 2 de marzo del 2020.

Nuevo proyecto de decreto reglamentario

El Ministerio de Hacienda expidió el 8 de enero de 2020 un proyecto de decreto, mediante el cual pretende modificar las normas del Decreto 1625 de 2016 que presidían este régimen, con el propósito de reglamentar las modificaciones realizadas por la Ley 2010 de 2019 a los normas que rigen el SIMPLE.

En este punto es válido destacar que, mediante el Decreto 1468 de agosto 13 de 2019 el Ministerio de Hacienda había tratado solucionar varios de los problemas generados inicialmente con el texto de la Ley 1943 de 2019.

No obstante, con la expedición de la Ley de crecimiento económico sería necesario efectuar ciertos ajustes a las normas del Decreto 1625 de 2016 relacionadas con este régimen.

Tomado de: https://actualicese.com/