Acorde al artículo 107 del ET, en el cálculo del impuesto sobre la renta pueden deducirse las expensas realizadas para llevar a cabo cualquier actividad productora de renta.

Dichas expensas deben guardar relación de causalidad con la actividad económica desarrollada por el contribuyente.

El artículo 107 del Estatuto Tributario –ET– establece que en el cálculo del impuesto sobre la renta pueden deducirse las expensas realizadas para llevar a cabo cualquier actividad productora de renta, siempre y cuando tengan relación de causalidad con ella.

Dada la inquietud de si las deducciones generan impacto tributario o costo fiscal para el Estado, conforme a la disposición normativa señalada, a través del Concepto 0228 de marzo 2 de 2018 la Dian aclaró la diferencia entre minoraciones estructurales y beneficios tributarios: a través de los beneficios tributarios se busca incentivar a determinados sujetos o actividades económicas con fines extrafiscales, mientras que con las minoraciones estructurales se busca hacer efectivo el principio de equidad.

En el caso del impuesto sobre la renta, y según lo expresado por la Dian en el Concepto 056875 de septiembre 9 de 2013, las minoraciones estructurales se detraen de los ingresos obtenidos por el contribuyente, y pueden ser ingresos no constitutivos de renta, costos o deducciones, entre otros conceptos.

Para la Dian, las expensas a las que hace alusión el artículo 107 del ET son minoraciones, pues buscan fijar la capacidad contributiva del sujeto pasivo sin favorecer a cierto tipo de contribuyente o actividad económica.

En otras palabras, lo que se pretende con la deducción de las expensas necesarias es hacer efectivo el principio de equidad en el pago del impuesto de renta, sin suscitar costo alguno para el Estado.

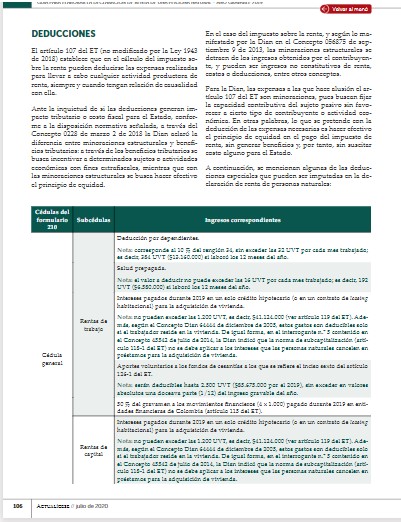

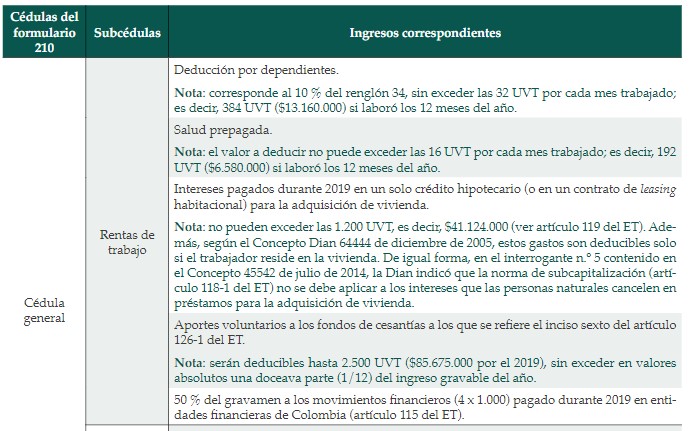

A continuación, mencionamos algunas de las deducciones especiales que pueden ser imputadas en la declaración de renta de personas naturales:

Dependientes

Esta deducción se encuentra estipulada en el artículo 387 del ET, en el cual se establece que el contribuyente puede deducir mensualmente hasta el 10 % de sus ingresos brutos por concepto de dependientes, sin exceder las 32 UVT mensuales, es decir, 384 UVT anuales (equivalentes a $13.160.000 por el año gravable 2019).

Intereses por crédito de vivienda

El artículo 119 del ET establece que una persona natural puede deducirse los intereses pagados con motivo de un crédito para la adquisición de vivienda. Lo anterior aplica pese a que dicho pago no tiene relación de causalidad con la generación de renta. Dicho esto, y a propósito de lo señalado en el inciso segundo del artículo en mención y en el ítem 92 de la tabla contenida en el artículo 868-1 del ET, el valor máximo a deducir corresponde a 1.200 UVT (equivalentes a $41.124.000 por el año gravable 2019).

Deducción de impuestos pagados

La modificación del artículo 115 del ET, a través del artículo 76 de la Ley de financiamiento 1943 de 2018, introdujo la novedad de poder tratar como gastos deducibles, a partir del período gravable 2019, el 100 % de los impuestos nacionales y territoriales efectivamente pagados durante el año gravable, y que además guarden relación de causalidad con la actividad económica desarrollada por el contribuyente, con excepción del impuesto de renta, de patrimonio y de normalización tributaria.

Gravamen a los movimientos financieros –GMF–

Respecto al GMF, el artículo 115 del ET, modificado por el artículo 76 de la Ley 1943 de 2018, permite deducir el 50 % del valor pagado durante el año gravable, siempre que esté debidamente certificado por el agente retenedor, independientemente de la relación de causalidad con la actividad económica del contribuyente.

Tomado de: https://actualicese.com/