By mylnwb

Pasos para elaborar la Declaración de Renta de Personas Naturales año gravable 2020

La declaración de renta de personas naturales correspondiente al año gravable 2020, será la primera declaración en la cual serán aplicadas las actualizaciones tributarias implementadas con la Ley 2010 de 2019.

Adicional a esto, para este nuevo año, el formulario 210, expedido con la Resolución 00022 de 2021, presenta una estructura totalmente nueva, respecto a los formularios utilizados para declaraciones de años anteriores.

A continuación se presentan 11 pasos para preparar la declaración de renta de una persona natural:

Paso 1: evaluar si el declarante es o no residente fiscal en Colombia

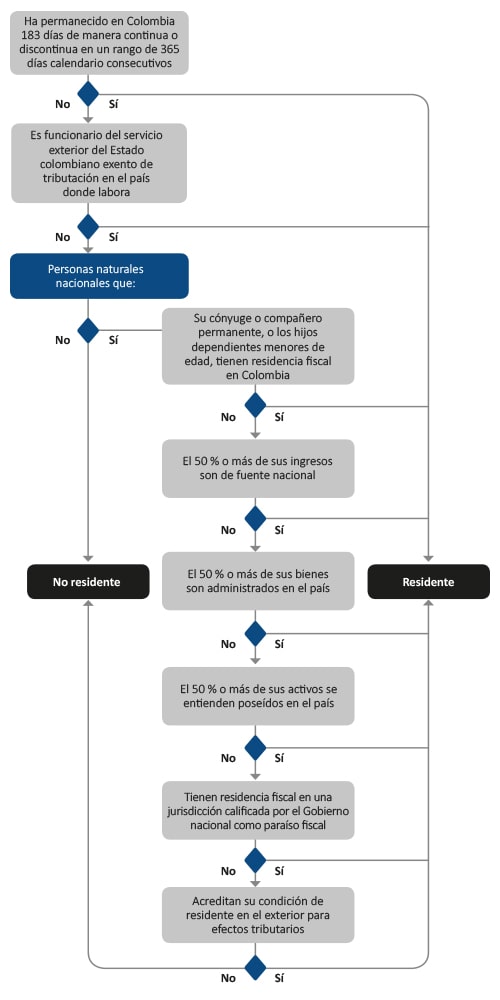

El artículo 10 del Estatuto Tributario –ET– indica las condiciones que se deben tener en cuenta al momento de considerar la residencia fiscal de una persona natural.

Respondiendo las preguntas indicadas en la siguiente ilustración podrás definirlo muy fácilmente:

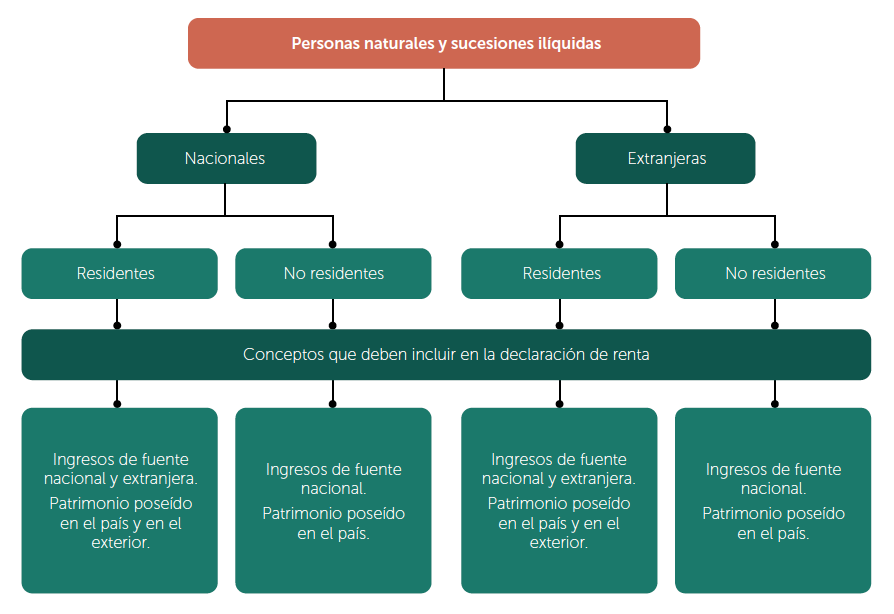

Este paso es clave, pues la condición de residente tendrá diferentes repercusiones al momento de elaborar la declaración de renta de una persona natural; entre ellas, el tipo de información que deberá reportarse y el formulario a utilizar, como se observa a continuación:

Paso 2: determinar si la persona natural es contribuyente del impuesto sobre la renta

Así como lo establecen los artículos 7 y 9 del ET, tanto las personas naturales como las sucesiones ilíquidas que hayan percibido rentas en el territorio nacional, siempre y cuando no se hayan inscrito en el régimen simple de tributación, son consideradas contribuyentes del impuesto sobre la renta y complementario en el régimen ordinario.

Paso 3: confirmar si está obligado o no a llevar contabilidad

Varias de las normas vigentes que regulan el impuesto de renta y su complementario de ganancias ocasionales tienen una aplicación diferente para el contribuyente obligado a llevar contabilidad y para el no obligado.

Paso 4: verificar si el contribuyente se encuentra obligado a declarar

Acorde a lo señalado en el artículo 1.6.1.13.2.7 del DUT 1625 de 2016, modificado por el Decreto 1680 de 2020, deberán presentar la declaración de renta y complementario correspondiente las personas naturales y sucesiones ilíquidas residentes que al 31 de diciembre de 2020 cumplan con los siguientes requisitos:

| Requisitos | UVT (equivalente a $35.607) | Valor |

| Su patrimonio bruto (bienes y derechos, ubicados en Colombia y/o en el exterior, valuados con criterio fiscal y totalizados antes de restar los pasivos) al 31 de diciembre de 2020 es igual o superior a… | 4.500 Nota: si la persona es casada o tiene una unión marital de hecho, cada cónyuge totaliza sus bienes en forma individual, según lo indica el artículo 8 del ET. | $160.232.000 |

| Fue responsable del IVA dentro de Colombia durante 2020 | Debió ser responsable del IVA (antiguo régimen común) al cierre del año.Ello significa que, si no fue responsable de este impuesto (anterior régimen simplificado) porque los bienes o servicios ofrecidos se encontraban excluidos del impuesto, entonces no cumple con este tercer requisito (ver Concepto Dian 39683 de junio 2 de 1998, Concepto Unificado del IVA 001 de junio de 2003 y Concepto 39683 de junio de 1998). | |

| Sus ingresos brutos de 2020, ordinarios y extraordinarios, independientemente de si forman renta ordinaria o ganancia ocasional, obtenidos en Colombia y/o en el exterior, son iguales o superiores a… | 1.400 Nota: si se supera este tope, se deberá declarar renta por el año gravable 2020. Sin embargo, si el contribuyente vende bienes o servicios gravados con IVA o INC y desea operar durante 2021 como “no responsable del IVA” o no “responsable del INC”, podrá hacerlo si durante 2020 los ingresos brutos gravados con cualquiera de esos dos impuestos no excedieron las 3.500 UVT, es decir, $124.624.500 (ver parágrafo 3 del artículo 437 y artículo 512-13 del ET, modificados por los artículos 4 y 28, respectivamente, de la Ley 2010 de 2019). | $49.850.000 |

| Sus consumos con tarjeta de crédito excedieron las… | 1.400 | $49.850.000 |

| Sus compras y consumos totales del año, independientemente de la modalidad y medio de pago, excedieron las… | 1.400 | $49.850.000 |

| El valor total de sus consignaciones bancarias más depósitos o inversiones financieras en Colombia y en el exterior durante 2020 (ver interrogante 8 del Concepto Dian 45542 de julio de 2014) excedió las… | 1.400 | $49.850.000 |

Nota: A través de la Resolución 000084 de noviembre 28 de 2019, la Dian fijó el valor de la UVT en $35.607 para el año gravable 2020.

Paso 5: identificar la fecha para presentar la declaración de renta

La nueva versión del artículo 1.6.1.13.2.15 del DUT 1625 de 2016, modificado por el artículo 1 del Decreto 1680 de 2020, indica que las personas naturales obligadas a declarar deberán presentar la declaración de renta a más tardar entre el 10 de agosto y el 20 de octubre de 2021, con la obligación de realizar el pago en una sola cuota.

Para esto se deben tener en cuenta los últimos dígitos del NIT, omitiendo el dígito de verificación, así:

| Últimos dígitos del NIT | Hasta el día(año 2021) | Últimos dígitos del NIT | Hasta el día(año 2021) |

| 01 y 02 | 10 de agosto | 51 y 52 | 15 de septiembre |

| 03 y 04 | 11 de agosto | 53 y 54 | 16 de septiembre |

| 05 y 06 | 12 de agosto | 55 y 56 | 17 de septiembre |

| 07 y 08 | 13 de agosto | 57 y 58 | 20 de septiembre |

| 09 y 10 | 17 de agosto | 59 y 60 | 21 de septiembre |

| 11 y 12 | 18 de agosto | 61 y 62 | 22 de septiembre |

| 13 y 14 | 19 de agosto | 63 y 64 | 23 de septiembre |

| 15 y 16 | 20 de agosto | 65 y 66 | 24 de septiembre |

| 17 y 18 | 23 de agosto | 67 y 68 | 27 de septiembre |

| 19 y 20 | 24 de agosto | 69 y 70 | 28 de septiembre |

| 21 y 22 | 25 de agosto | 71 y 72 | 29 de septiembre |

| 23 y 24 | 26 de agosto | 73 y 74 | 30 de septiembre |

| 25 y 26 | 27 de agosto | 75 y 76 | 1 de octubre |

| 27 y 28 | 30 de agosto | 77 y 78 | 4 de octubre |

| 29 y 30 | 31 de agosto | 79 y 80 | 5 de octubre |

| 31 y 32 | 1 de septiembre | 81 y 82 | 6 de octubre |

| 33 y 34 | 2 de septiembre | 83 y 84 | 7 de octubre |

| 35 y 36 | 3 de septiembre | 85 y 86 | 8 de octubre |

| 37 y 38 | 6 de septiembre | 87 y 88 | 11 de octubre |

| 39 y 40 | 7 de septiembre | 89 y 90 | 12 de octubre |

| 41 y 42 | 8 de septiembre | 91 y 92 | 13 de octubre |

| 43 y 44 | 9 de septiembre | 93 y 94 | 14 de octubre |

| 45 y 46 | 10 de septiembre | 95 y 96 | 15 de octubre |

| 47 y 48 | 13 de septiembre | 97 y 98 | 19 de octubre |

| 49 y 50 | 14 de septiembre | 99 y 00 | 20 de octubre |

Nota: las personas naturales residentes en el exterior, obligadas a presentar la declaración del impuesto sobre la renta y complementario, deberán efectuar el proceso de forma virtual y pagar el tributo de la misma forma o en los bancos y demás entidades autorizadas en el territorio colombiano, dentro de los plazos mencionados.

Paso 6: verificar el cumplimiento de los requerimientos previos

Para poder continuar con el proceso se debe validar que:

1. El declarante se encuentre inscrito en el RUT

Todas las personas naturales que deban declarar renta por primera vez (al igual que aquellas que declararán de forma voluntaria por primera vez, de conformidad con las indicaciones del artículo 6 del ET) se deben asegurar de efectuar en primer lugar su inscripción en el RUT, haciendo figurar en este la responsabilidad 05 – “Régimen ordinario”, a más tardar el día del vencimiento del plazo para declarar.

Si no se hace esto, se corre el riesgo de incurrir en la sanción dispuesta en la norma del artículo 658-3 del ET: una (1) UVT por cada día de retraso. Así lo confirma el artículo 7 del Decreto 2460 de noviembre de 2013, recopilado en el artículo 1.6.1.2.8 del DUT 1625 de octubre de 2016.

2. El titular de la declaración cuente con un usuario en la plataforma Muisca

Si desea iniciar la habilitación de la cuenta en el sistema Muisca de la Dian, debe acceder al portal transaccional de la plataforma.

3. El contribuyente cuente con la firma electrónica

El 28 de julio de 2020 se expidió la Resolución 000080 a través de la cual se modificó la Resolución 000070 de 2016, a fin de crear un nuevo sistema de habilitación del IFE basado en el mecanismo de autogeneración, eliminando los pasos de renovación y revocación del anterior sistema, permitiendo de esta forma hacer más ágil dicho instrumento.

El nuevo mecanismo de firma electrónica, además de la simplicidad en el acceso y generación, ya no requiere la configuración de preguntas para la recuperación de la contraseña ni el agendamiento de citas antes sucursales de la Dian.

Este trámite es realizado totalmente en línea, no solo por aquellas personas obligadas a emplear la firma electrónica, sino también por quienes deseen cumplir sus obligaciones y trámites ante la Dian de forma virtual.

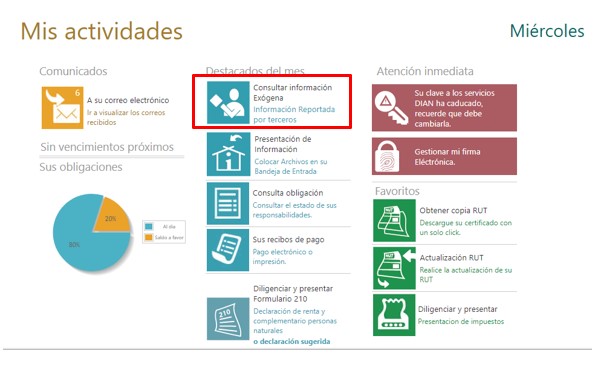

4. Verificar si existe información disponible en el reporte de terceros

El reporte de terceros es un archivo de descarga gratuito que la Dian publica en su portal web con la información suministrada asociada a la cédula de ciudadanía de la persona natural en los procesos de recepción de archivos con información exógena tributaria.

Para el caso de las personas naturales no obligadas a llevar contabilidad (y que tampoco lo hacen de forma voluntaria), la Dian pone a disposición este archivo personalizado en el cual el declarante puede consultar la información que terceros han reportado a su nombre a la administración tributaria.

Para consultarlo, una vez el contribuyente inicie sesión en la cuenta del Muisca, en el menú principal deberá seleccionar la opción “Consultar información exógena” y seguir los pasos que indica el sistema:

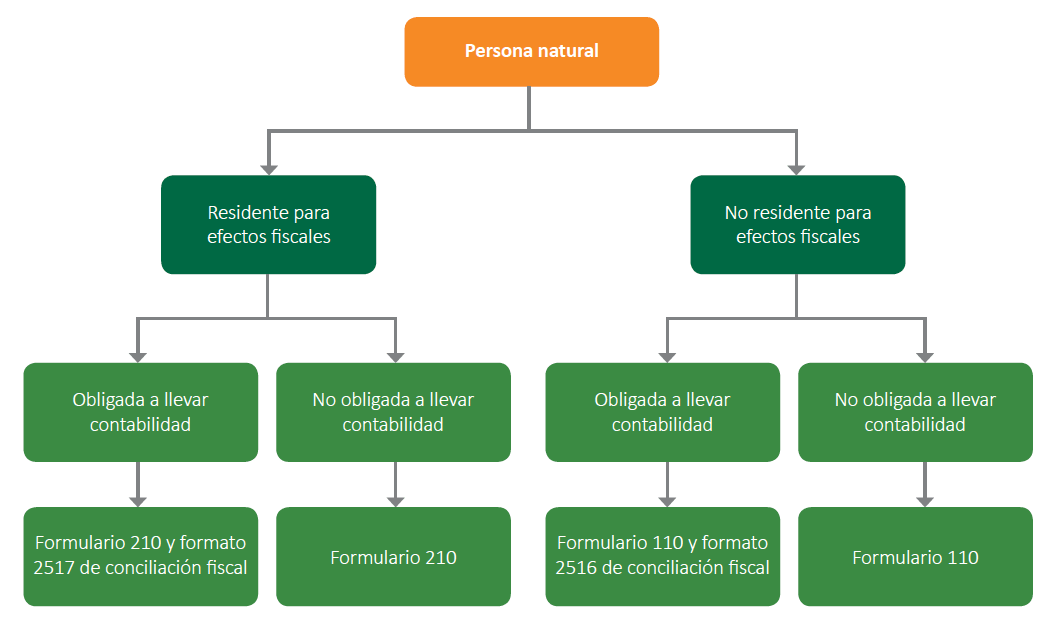

Paso 7: seleccionar el formulario

La residencia fiscal y la obligación o no de llevar contabilidad son dos factores determinantes para elegir en qué formulario debe presentarse la declaración de renta.

Estos son los formularios que deben emplearse para la declaración de renta del período gravable 2020:

Paso 8: identificar qué cédulas del formulario deberá diligenciar

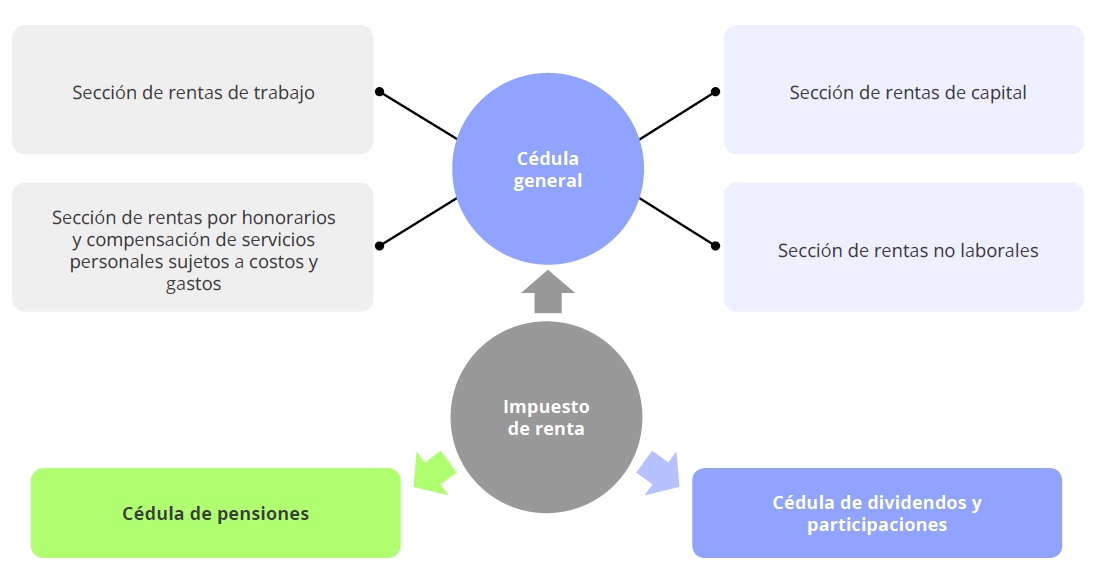

La declaración de renta de las personas naturales por el año gravable 2020 está compuesta por las siguientes 3 cédulas:

En la siguiente tabla se explican los tipos de ingreso que se registran en cada una de dichas cédulas:

| Cédula | Secciones | Tipos de ingreso | |

| General | Rentas de trabajo | Ingresos señalados en el artículo 103 del ET:Salarios.Comisiones.Prestaciones sociales.Viáticos.Gastos de representación.Honorarios.Emolumentos eclesiásticos.Compensaciones recibidas por el trabajo asociado cooperativo.En general, las compensaciones por servicios personales.Además, también son considerados rentas de trabajo los apoyos económicos otorgados en razón de una relación laboral, legal o reglamentaria.También se incluyen los ingresos por concepto de honorarios, comisiones, compensaciones y compensación por servicios personales, recibidos como trabajador independiente, siempre y cuando no impute costos o deducciones a dichos ingresos para tener derecho a la renta exenta contemplada en el numeral 10 del artículo 206 del ET. | |

| Rentas por honorarios y compensación de servicios personales sujetos a costos y gastos y no a las rentas exentas del numeral 10 del artículo 206 del ET | Honorarios de trabajadores independientes que vincularon a menos de dos (2) trabajadores durante un término inferior a 90 días durante el año fiscal, e ingresos a título de compensación de servicios personales de independientes que también vincularon a menos de dos (2) personas a su actividad, pero sin importar el tiempo de labor, siempre y cuando vayan a solicitar costos y deducciones procedentes como trabajadores independientes, renunciando de esta manera a la exención contemplada en el numeral 10 del artículo 206 del ET.También se declararán en esta sección los ingresos de los demás trabajadores independientes que sí vincularon a otras dos (2) o más personas durante más de 90 días durante el año fiscal, pues estos nunca podrán usar la renta exenta del numeral 10 del artículo 206 del ET y solo tienen derecho a imputar costos y gastos. | ||

| Rentas de capital | Intereses.Rendimientos financieros.Arrendamientos.Regalías.Explotación de la propiedad intelectual. | ||

| Rentas no laborales | Todos los ingresos de las rentas no laborales que no clasifiquen expresamente en ninguna otra cédula y que no correspondan a rentas de trabajo y/o de capital. | ||

| Pensiones | N/A | Pensión de jubilación.Pensión de invalidez.Pensión de vejez.Pensión de sobrevivientes.Pensión sobre riesgos profesionales. | |

| Dividendos y participaciones | N/A | Dividendos.Participaciones. |

Paso 9: estudiar las novedades de la declaración de renta de las personas naturales 2020

En la preparación y presentación de la declaración de renta del año gravable 2020 de las personas naturales y sucesiones ilíquidas (residentes o no residentes, obligadas o no a llevar contabilidad), contribuyentes del régimen ordinario, se deberán tener en cuenta, entre otros, todos los grandes cambios que en su momento se introdujeron con las siguientes normas:

- Ley 1955 de 2019

- Ley 1990 de 2019

- Ley 2005 de 2019

- Ley 2010 de 2019

- Decreto Legislativo 568 de abril de 2020

- Decreto Legislativo 772 de junio de 2020

- Algunas sentencias de la Corte Constitucional del año 2020, como la Sentencia C-293 de agosto 5 de 2020 acerca del impuesto solidario por el COVID-19, creado con el Decreto Legislativo 586 de abril de 2020, cobrado a funcionarios públicos y pensionados entre mayo y julio de 2020.

Paso 10: diligenciar el formulario 210

Previo a iniciar con el proceso de diligenciamiento del formulario 210, es necesario tener disponible una serie de documentos indispensables que facilitarán la elaboración de la declaración de renta.

También es importante tener en cuenta ciertos aspectos relacionados con cada una de las secciones que conforman el formulario.

Se podrán identificar los criterios para definir correctamente el patrimonio, los ingresos que se denunciarán, los requisitos para el reconocimiento de costos y gastos, además de los detalles de las rentas exentas, deducciones y descuentos procedentes, entre otros puntos a considerar.

Paso 11: cargar la declaración de renta en la plataforma Muisca

Analizados todos los aspectos relacionados con el diligenciamiento del formulario 210, llega el momento de cargar la información de la declaración de renta en la plataforma Muisca de la Dian.

El paso a paso de este proceso es el siguiente:

Conciliación fiscal

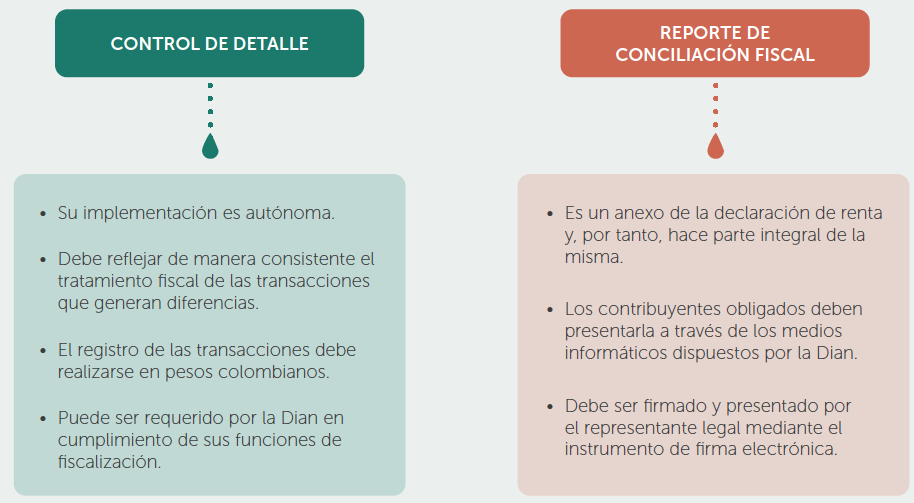

El proceso de conciliación fiscal contenido en el artículo 772-1 del ET, reglamentado con el Decreto 1998 de 2017, señala que todos los contribuyentes del impuesto de renta obligados a llevar contabilidad, sean personas naturales o jurídicas, al igual que quienes decidan llevarla de forma voluntaria, deben efectuar un proceso de conciliación fiscal que permita analizar de manera detallada las diferencias entre las cifras contables y las fiscales.

La conciliación fiscal está compuesta por dos elementos: el control de detalle y el reporte de conciliación fiscal:

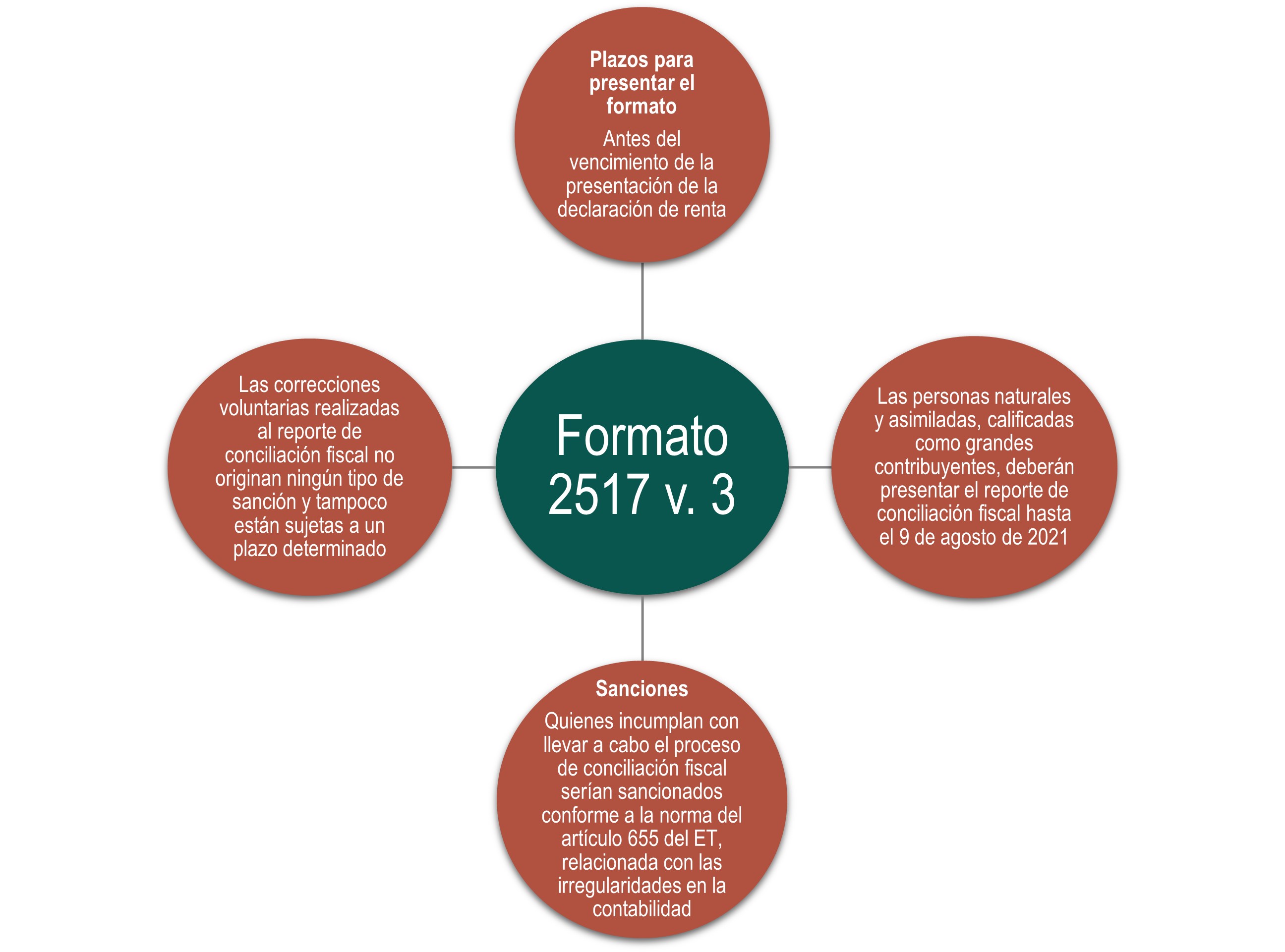

Las personas naturales residentes, para el año gravable 2020, deberán emplear el formato 2517 v. 3 (anexo del formulario 210), el cual contiene varias novedades en comparación con el formato 2517 v. 2 usado para las declaraciones del año gravable 2019.

Las personas naturales no residentes deberán utilizar el formato 2516 v. 4 (anexo del formulario 110).

Las siguientes son las principales particularidades del formato 2517 v. 3:

Nota: en el artículo 3 de la Resolución 000071 de 2019 se estableció que el formato 2517 deberá entregarse antes de la presentación del formulario 210 o, en su defecto, a más tardar antes de los respectivos vencimientos para presentar la declaración de renta del año gravable 2020.

A través del artículo 2 de la Resolución 000027 de 2021 se agregó un parágrafo transitorio al artículo 3 de la Resolución 000071 de 2019, con el propósito de establecer un plazo especial para la entrega del formato 2517 del año gravable 2020 a cargo de personas naturales y sucesiones ilíquidas calificadas por el año 2021 como grandes contribuyentes, quienes tendrán plazo hasta el 9 de agosto de 2021.

Para saber más sobre esto, consulta nuestro análisis Formatos 2516 y 2517 AG 2020 fueron modificados con la Resolución 000027 de 2021.

Firmeza de la declaración de renta

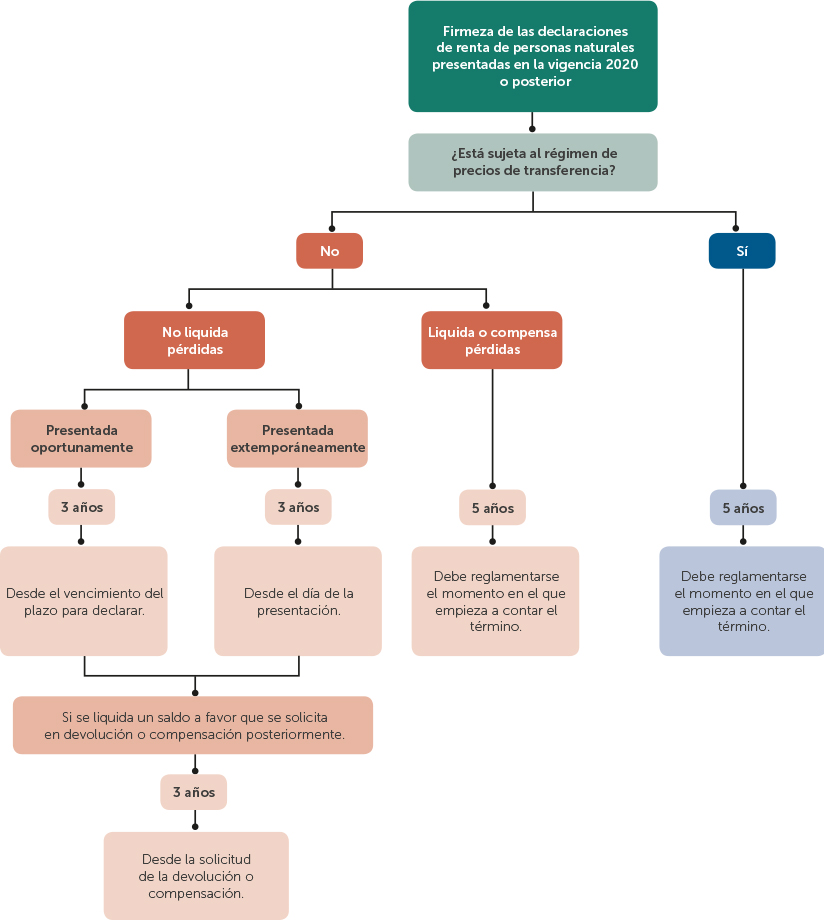

La firmeza es la condición jurídica que adquiere una declaración tributaria, de manera tal que ya no puede ser cuestionada o modificada por parte de la Dian.

La versión vigente del artículo 714 del ET y el artículo 117 de la Ley 2010 de 2019 establecen que la declaración del impuesto de renta tendrá un período de firmeza especial que será de tres (3) a cinco (5) años.

En el siguiente gráfico se sintetizan los períodos de firmeza que podrá tener la declaración de renta de una persona natural:

Beneficio de auditoría para la declaración de renta

El beneficio de auditoría fue creado por el artículo 105 de la Ley 1943 de 2018, mediante el cual se adicionó el artículo 689-2 al ET. Sin embargo, dada la declaratoria de inexequibilidad de la Ley de financiamiento, el artículo 123 de la Ley 2010 de 2019 retomó dicho beneficio para los períodos gravables 2020 y 2021.

Acorde a lo anterior, todos los contribuyentes del impuesto de renta (sean personas naturales y/o sucesiones ilíquidas residentes o no residentes, personas jurídicas nacionales o extranjeras, contribuyentes del régimen ordinario o del régimen especial, etc.) podrán aplicar para que sus declaraciones de renta de los años gravables 2019, 2020 y 2021 queden amparadas con el beneficio de auditoría y su firmeza se produzca dentro de seis (6) o doce (12) meses siguientes a su presentación, siempre que se cumplan los siguientes requisitos básicos:

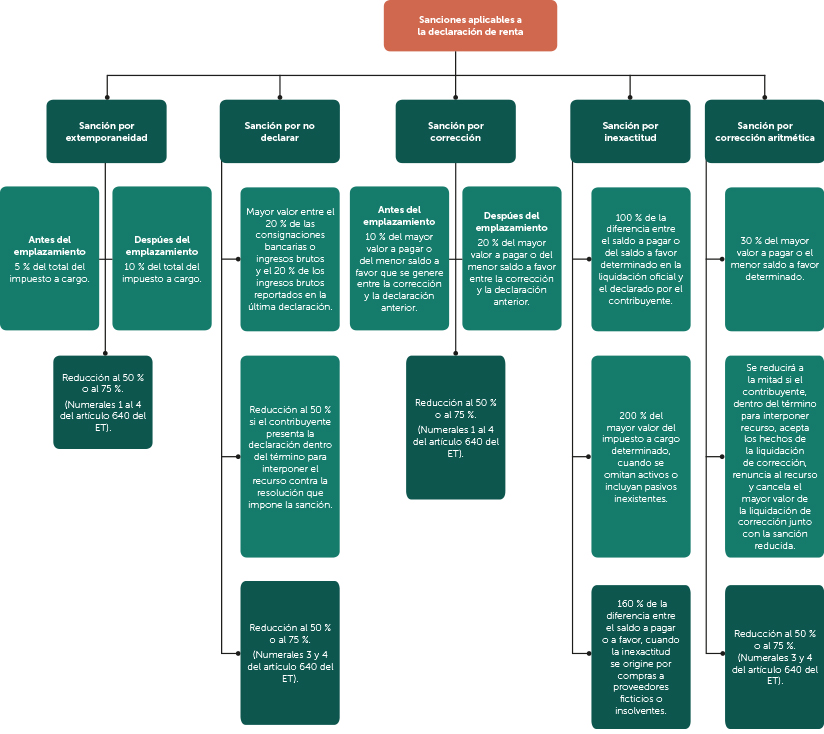

Régimen sancionatorio

Aspectos a considerar cuando las declaraciones de renta no sean presentadas dentro de los plazos establecidos, se presenten con errores, surja alguna inexactitud en su contenido o si el contribuyente no declara, pues, en tales casos, serán aplicables las sanciones tributarias previstas en los artículos 641 al 650 del ET:

Fuente: https://actualicese.com/

EDWAR MORENO

31/08/2021

MUY BUEN TRABAJO, EXCELENTE.

Jerson Villamil

27/09/2021

Buen día Edwar

Muchas gracias por su comentario.

Recuerda que somos Medina y linares contadores también nos puedes encontrar en nuestras redes sociales como Medina y linares.